融資とは、簡単にいうと事業主が「お金を借りる」ことです。

資金を調達することは、事業を行っている方であれば、法人や個人を問わず大切な仕事の1つですよね。

ですが、「融資について色々な方法は聞くけど内容が複雑で何からはじめたら良いかわからない」ということはありませんか?

複雑に見えるのは、業界用語や色々な方法が織り交ざっているせいです。

この記事では、できるだけ業界用語を使わずに資金調達の方法も融資に絞っています。

また、わかりやすいように5つのポイントにまとめてお伝えします。

(内容の関係で業界用語が登場した場合は、用語の説明を付けています。)

- 融資の種類

- 融資の目的

- 銀行など金融機関の選択

- 申込・必要な書類

- 借入計画

新規事業立ち上げで融資を受けたい。これまでの資金繰りを見直すために新たに融資を受けたい。

などで融資をお考えの方は、最後まで読んで頂き、はじめの1歩を踏み出して頂ければ幸いです。

しかし、「読む時間がない」「文字ではなくて直接話が聞きたい」という方はお気軽にご相談下さい。相談の予約をする

融資とは

資金集めの方法は色々あります。

例えば、株式会社であれば「株式を発行する」「社債を発行する」「ファクタリング(売掛金を業者へ売却することです)」などでしょうか。

個人の方であれば、「保有財産を売却する」「資金提供者を募る」などが考えられます。

その他、ビジネスローン、個人投資家やベンチャーキャピタル(企業への投資を業務としている会社のことです)からの出資、クラウドファンディング(インターネットで出資者を募集します)などもあります。

色々とある中でも、法人・個人に共通していえるのは「融資(金融機関からの借入れ)」を受けることでしょう。

融資の中には、証書貸付や手形貸付といった種類があります。

証書貸付とは、銀行などの金融機関に、借りる金額や日付、返す時期(返済期限)、利息(金利・利率)などを書いた契約書を渡してお金を借ります。比較的長い時間をかけて返す長期的融資で利用されることが多いです。

手形貸付とは、銀行や信用金庫などに約束手形を振り出してお金を借りる方法です。

当座預金の口座を開設し、手形帳を持っている必要があります。

比較的短い時間で返す短期融資で利用されることが多いです。

手形を活用する方法は、他にも「手形割引」などがありますが、それはまた別の記事でご紹介します。

ここでは、資金調達方法の1つ証書貸付「融資」について詳しく説明していきます。

プロパー融資と保証付き融資

融資とは、金融機関から事業主が「お金を借りること」といいました。

しかし、銀行や信用金庫などの金融機関は、「はいどうぞ」とすぐに貸してくれるわけではありません。

融資を受ける前には、審査があります。

また、銀行などの金融機関は、貸し出すための条件を提示します。

この条件には、いくら貸せるのか(金額)、利息(金利・利率)はいくらか、どのくらいの期間で返す(返済期間)のか、などがあります。

場合によっては、「担保物件を用意して下さい」や「信用保証協会と信用保証委託契約を結んで下さい」と何やら難しいことを言われる場合もあります。

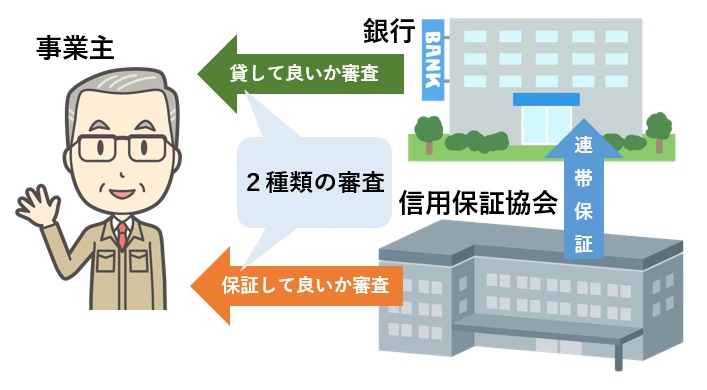

銀行などの金融機関の融資は、大きくわけると2種類の方法があります。

1つは、銀行などの金融機関から直接借りる方法です。プロパー融資などと言われます。

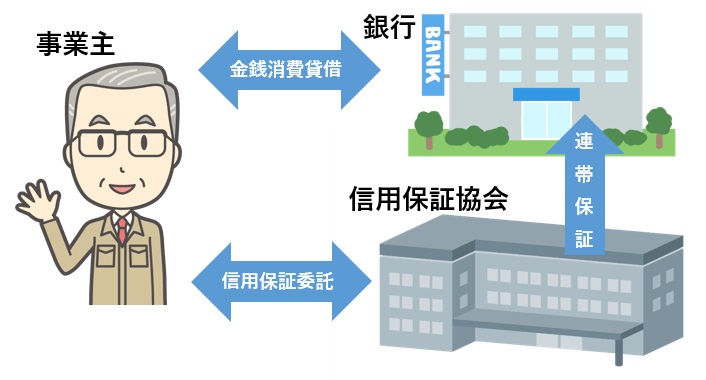

もう1つは、信用保証協会などを保証人とする保証付き融資です。

保証付き融資の場合、保証人となってもらう信用保証協会などに保証料を払う必要があります。

もちろん、貸し出した金融機関へ利息を支払うことにもなります。

「利息以外にも払わないといけないのなら、保証付き融資ではなくて、プロパー融資が良い!」

と、誰もが思いますよね?

ただ、そうもいかないのが現実です。

保証付き融資の場合、銀行などの金融機関は、借主がお金を返さなかった場合に、保証した機関から返してもらうことができます。

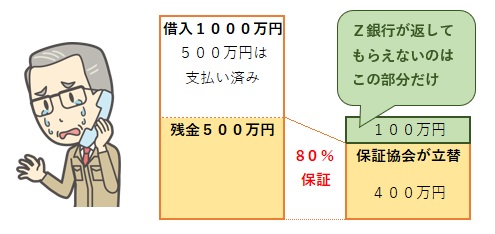

例えば、Aさんが、保証協会(信用保証機関の1つです)の保証付き(80%保証)で、Z銀行から1000万円を借りた場合で説明します。

Aさんの事業が残念ながら失敗に終わり、Z銀行へお金を返すことができなくなりました。

この時、借入金が500万円残っていた場合、80%にあたる400万円を保証協会が銀行へAさんの代わりに支払います。

ちなみに、保証協会が負担した400万円は、保証協会がAさんから返してもらうことになります。

Aさんの負債が消えて無くなる訳ではありません。

このように、保証付き融資の場合、借主にもしものことがあって、貸し出した金銭が回収できない場合、保証した機関が定められた金額を借主の代わりに支払ってくれます。

貸す側としては、他の誰かが保証してくれる方が良いですよね。

という訳で、金融機関は、プロパー融資よりも、保証付き融資を好みます。

創業間もない企業がプロパー融資を受けることは、なかなか難しいといえます。

融資の目的

新しくお店をはじめる(起業した)場合、お店の改装、広告の作成、事務用品の購入などお金がかかります。

この最初にかかるお金を開業資金といいますが、開業資金を借りることを創業融資などといいます。

また、事業を行っていると、交通費、人件費、家賃、消耗品、業者への支払いなど日頃からお金がかかります。

事業を行う上で必要となるお金を運転資金といいます。

これに対して、工場の機械を購入する、コンピューターシステムを導入するなど、設備を購入するお金を設備資金といいます。

融資は、銀行などの金融機関にとっては商品です。商品ですから、予め内容が決められています。

簡単にいうと貸し出すための条件ですね。この条件の中に使用目的という内容もあります。

開業資金として貸し出す、運転資金として貸し出す、設備資金として貸し出す、などと決められています。

融資を受ける際に、銀行などの金融機関から「借りたお金を何に使いますか?」と聞かれる理由です。

ちなみに、設備資金として借りたお金を、運転資金として使用すると、条件に違反することになります。

条件に違反すると、ペナルティを受けることも考えられます。注意しましょう。

銀行など金融機関の選択

これまで「銀行などの金融機関」と書いてきました。

なぜ、銀行と言わないのか。

それは、お金を貸してくれるのは銀行だけではないからです。

銀行・信用金庫・信用組合・農協・政府関係金融機関・ノンバンクなど金融機関は色々とあります。

政府関係金融機関には、政策金融公庫(公庫)や商工組合中央金庫(商工中金)などがあります。

ノンバンクとは、預金などのお金を預かるという業務を行わない金融機関です。

ノンバンクについては、また別の記事に書きます。

また、それぞれの金融機関で、条件や得意な分野が違ってきます。

今回は、銀行や信用金庫などから保証付き融資を受ける、政策金融公庫(公庫)から借り入れるという2点についてお話します。

昔は、国民生活金融公庫(国金)という金融機関がありました。公庫はこの国金から業務を引き継いだ金融機関です。

「こっきん」という名前になじみがある方も多いかもしれませんね。

政策金融公庫(公庫)から借り入れる

お金を借りる時、プロパー融資の方が、保証付き融資よりも金融機関へ支払うお金が少なそうだということをお話しました。

支払いはできるだけ少ない方が良いですよね。

でも、プロパー融資は、保証付き融資に比べて金融機関の負担が大きいので、なかなか難しいとお伝えしました。

プロパー融資は難しいので避けるべきでしょうか?

実は、そんなことはありません。

民間の金融機関では、難しいと思いますが政府関係金融機関である公庫の国民生活事業での融資を検討してみましょう。

(この記事では、保証会社の保証なしで借りることをプロパー融資としています。)

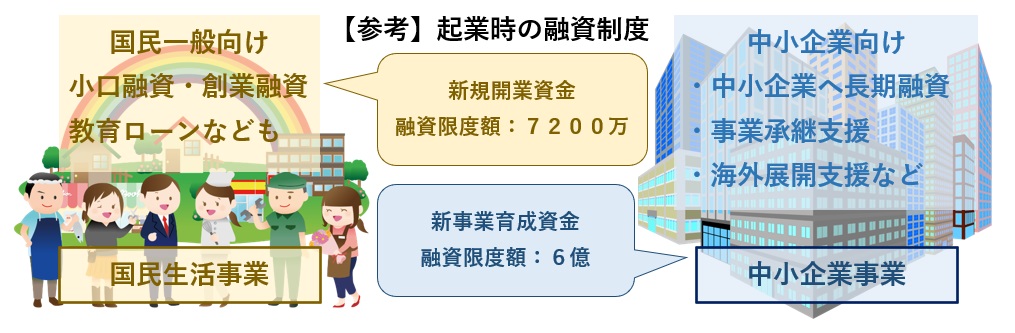

公庫は主な3つの事業として国民生活事業・中小企業事業・農林水産事業を行っています。

この3つの事業とは別に危機対応等円滑化業務で、リーマンショックなどの金融危機や災害が起きた時の緊急事態に備えています。

危機対応等円滑化業務の現在の内容は「確定版コロナ対策緊急融資」で詳しく紹介しています。緊急融資をお考えの場合は、ぜひご覧ください。

主な3つの事業を見ると、中小企業に対する融資は「中小企業事業」、個人事業主は「国民生活事業」というように見えますが、この2つは融資を受けたい金額や業種、事業規模で変わると考えて下さい。

わかりやすいように民間金融機関に例えると、国民生活事業は地方銀行や信用金庫などが行う生活にかかわる融資。

中小企業事業は都市銀行(メガバンク)などが行う地域の事業発展にかかわる融資。

というイメージとなります。

一般的に、都市銀行の方が融資可能な金額は大きく審査が厳しくなります。

地方銀行・信用金庫の方が融資可能な金額は小さいですが、審査はやさしくなります。

公庫の融資制度も同じです。

参考までに、貸し出すお金の上限(枠)を例にご紹介します。

色々な制度がありますので、比較しやすい起業時の融資制度枠をご紹介します。

国民生活事業「新規開業資金」:7200万円(うち運転資金4800万円)

中小企業事業「新事業育成資金」:6億円

※ともに上限額です。金額は事業の内容などにより審査をした結果で決まります。

このように、大きく違います。

審査についても大きく変わることが予想されます。

実際にどのように審査をしているかはわかりませんが、提出する書類で気をつけた方が良いポイントはあります。

このポイントについての詳細は、以下の申込・必要な書類などで詳しく説明します。

ぜひ、ご覧ください。

銀行、信用金庫などから保証付き融資を受ける

プロパー融資なら公庫と紹介しました。

では、民間の金融機関(銀行や信用金庫など)で融資を受けることは難しいのでしょうか?

プロパー融資は、難しいといいましたが、保証付き融資なら可能性は広がります。

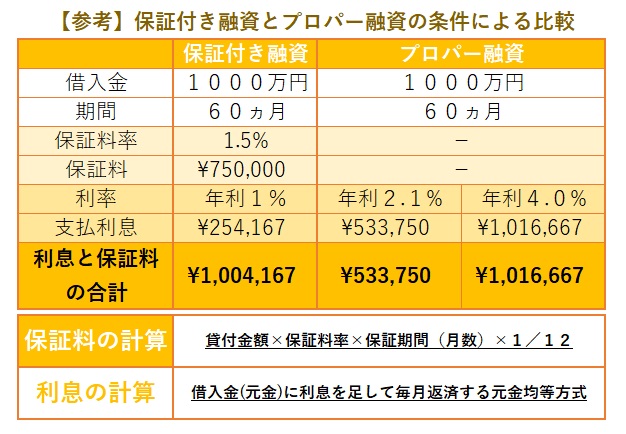

実は、プロパー融資の場合と比べて、保証付き融資の方が利息(金利や貸付利率)が少ないことがあります。

なぜかというと、信用保証協会などが保証するための審査をしていますので、銀行などの金融機関での審査がやさしくなります。

その結果、多くの資金を調達できたり、少ない利息で借りることができる場合があります。

保証料と金融機関に支払う利息を考えて、借入に関係する金額の合計を計算すると、条件によってはプロパー融資とあまり変わらないということもあり得ます。

これまで「信用保証協会など」と書いてきました。

信用保証協会とは、信用保証協会法に基づく公的機関のことです。

大阪にある「大阪信用保証協会」など各地域に52か所あります。

この信用保証協会以外にも、民間企業に信用保証委託をお願いする場合もあります。

ただし、民間の保証会社の方が審査が厳しい傾向にあります。

保証料や利息などについては、銀行などの金融機関によって違いますので、取り引きのある銀行や信用金庫にご相談下さい。

「もっと詳しく知りたい」という方はお気軽にご相談下さい。相談の予約をする

申込・必要な書類など

融資をしてもらう場合、何にいくら必要かによって融資の目的(創業融資・運転資金・設備資金)が決まります。

融資の種類(プロパー融資・保証付き融資)によって、貸してもらう相手(銀行などの金融機関)が決まります。

目的や相手が決まれば、いよいよ申し込む準備がはじまります。

ここでは、必要な書類や、その中身の何を確認するのかについてお話します。

必要な書類は、金融機関によって異なりますが、必要となることが多い書類は以下の通りです。

- 申込書

- 決算報告書(確定申告の書類)

- 創業計画書(創業間もない場合)

- 納税証明書「その3の3」(法人税と消費税と地方消費税)

- 商業登記簿謄本(法人の場合)

- 印鑑証明書(法人:会社の実印、個人事業主:個人の実印)

その他、法人の場合は代表者(株式会社の場合は代表取締役)などの連帯保証が必要となることが多いですが、その場合は代表者の印鑑証明書なども必要になります。

また、許認可が必要な事業については、その許認可を受けていることを証明する資料(許可証や免許証)などが必要になります。

提出する書類の色々な部分を総合して審査を行うと思います。

ここではその中でも重要な申込書・決算報告書(確定申告の書類)・創業計画書についてのポイントをご紹介します。

ちなみに、4~6についてですが、4は税務署、5は法務局、6は法人は法務局・個人は役所で、それぞれ取得することができます。

税務署や法務局、役所に聞くと詳しく教えてくれます。

申込書

申込書がなければ先に進みません。とても大切な書類です。

申込の金額や期間(何年で返済するのか)などを記載しますが、その他に、過去の売上(1年間~2年間ほど)や、事業の内容、主要な取引先など、会社や企業を紹介する内容も含まれます。

売上に目が行きそうですが、取引先についても注意が必要です。

例えば、主要な取引先Y社の信用力が低く倒産する可能性がある、しかも取引額の60%を占めている。としたらどうでしょうか。

お金を貸す金融機関としては、「Y社からの支払いが滞っていないのかな?」という疑問を持ちます。

主要取引先欄には、取引先が複数ある場合は、信用力の高い会社を優先して記載する方が無難です。

決算報告書(確定申告の書類)

決算報告書は、財務諸表から売上高や利益、役員など経営陣の報酬、期末残高(借入金、現金、売掛金、事業主貸しなど)は確認される可能性が高いです。

既に報告している内容であるため、変更することはできません。

それだけに、日頃からこれらの数字を気にしながら事業を行うことが重要となります。

1つ1つの詳しい説明は、また別の機会に記載します。

ここでは、よくいわれる現金と、わかりにくい売掛金の残高について記載します。

現金

現金がたくさんあるのは良いことですが、帳簿上にあるだけで、実際には無いというのは困ります。

なぜ、このようなことが起こるのでしょうか?

よくあるのは、領収書の紛失や、電車賃など領収書がない支出を計上しなかった場合です。

- 現金で購入するために預金から現金を引き出す

- 予定の支出を行ったけど領収書がない

この場合、現金を引き出したところで処理が止まってしまいます。

すると、実際には使ってしまって残っていないのに、帳簿上には、現金として残ってしまいます。

このようなことが積み重なり、大きな金額となってしまうと最悪の場合「使途不明金(現金を使った金額や日時、場所はわかるけど、何に使ったかわからない⇒経費として認められる可能性が低い)」や「使途秘匿金(いつ・どこで・何のために使ったかわからない⇒経費として認められる可能性はほぼ無い)」などと判断されてしまいます。

帳簿から「この会社の会計は違法性があるかも・・・」となってしまうと審査に悪い影響をおよぼすのはいうまでも無いですよね。

現金の取り扱いには日頃から気をつけましょう。

売掛金の残高

売上と売掛金は、似たような言葉ですが少し違います。

売掛金とは、売上の中でも対価の支払いが作業完了や商品の引渡しと同時では無い取り引きのことです。

対価と書いたのは、支払い方法は現金とは限らないからです。現金以外に小切手・手形などもあります。

どれももらっていない時のことだと考えてください。

例えば、1ヵ月間の売上をまとめて、月末に請求し次の月末に支払ってもらうような場合です。

では、この売掛金の残高の何を見るのでしょうか?

もちろん、売掛金自体に何かあるわけではありません。売掛金の残高が問題になります。

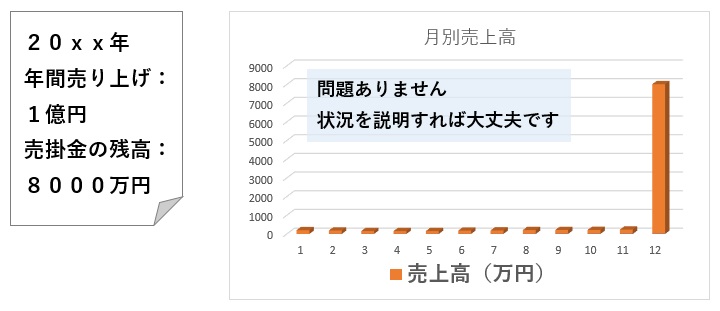

例えば、次のようなG社があった場合、どう思いますか?

年間の売上1億円、期末の売掛金の残高8000万円。

なんと売上の80%が期末に残っているということになります。

最終月に1年の売上の80%(8000万円)の売上があったのなら問題ありませんが通常は考えにくいです。

(業種によっては可能性がないとはいえません)

どう考えるかというと、「売掛金を回収できていないのでは?」となります。

つまり、取引先の経営状況が悪く、「売上はあるけれど支払ってもらえていない」ということですね。

近々資金が不足することが予想されますので、こちらも審査に悪い影響を与えることになります。

決算月(法人の場合は定めた月日、個人事業主の場合は年末)が近づいてきたら、帳簿に残っている未回収金を回収するように心がけましょう。

創業計画書

事業を開始して間もない場合、事業の内容を把握する資料が不足していることがあります(法人であれば決算報告書3期分、個人であれば確定申告書3年分など)。このような場合に、用意するのが創業計画書です。

提出先により内容は異なりますが、公庫の創業計画書では以下の項目が問われます。

- 創業の動機

- 経営者の略歴等

- 取扱商品・サービス

- 取引先・取引関係等

- 従業員

- お借入の状況

- 必要な資金と調達方法

- 事業の見通し(月平均)

- 自由記述欄

公庫の融資には審査がありますが、審査の前に面談を行います。

創業計画書は、面談を行う時の資料となります。

この計画書をもとに、担当者が質問してきますので、「つじつまが合わない」「質問に答えられない」ようでは印象が悪くなります。

無理に体裁を整えるのではなく、事実をもとに事業への情熱を伝えましょう。

ポイントとしては「具体的に書く」「経験がある」「成功する事業である」という点を意識して作成することです。

具体的に書く

例えば、創業の動機では、なぜ事業をはじめようと思ったのかを書きます。

イタリア料理店を開業したい場合、「自分のお店を持ちたいから」という内容では具体性にかけます。

「子供の頃からイタリア料理が大好きで、色々なお店を食べ歩きました。そしていつしか自分の味を作りたいと思うようになり、業界では有名店である○○で○○年間修業を重ねました。その結果、遂に自分の味を見つけることに成功し開業に至りました。」など具体的に書いてみましょう。

経験がある

経験がない事業で創業後いきなり融資を受けることは、ハードルが高くなります。

融資を受けようとしている事業の経験はとても重要です。

面談を行う担当者は、融資をしてほしい事業についての詳細はわからない可能性が高いです。

それだけに、必要な経費が妥当かどうかなどは、創業計画書から読み取るしかありません。

自信を持ってこれまでの経験を話すことで、担当者も安心することができます。

経営者の略歴等では、事業の経験をアピールすることができます。

熟練度などを具体的にアピールしましょう。

例えば、不動産業で融資を受けたい場合、「業務経験があります」では伝わりません。

「前職では、1000戸を超える賃貸物件の管理を行っておりました。私は8年間の業務経験を評価され、オーナー様のご要望を直接伺う部署の長として抜擢され5年間勤務致しました。担当部署では賃貸条件の提案は勿論、売却したい時の物件査定から実際の売却まで行っていましたので、不動産業の全般を責任者として経験しています。」などの方が良いでしょう。

成功する事業である

事業を始めるにあたって、失敗すると思って起業する方は少ないでしょう。

しかし、数字が失敗を予感してしまっている場合があります。

「必要な資金と調達方法」には、必要な資金をどうやって調達するか、借入を行った場合は、どのように(毎月の返済額など)返済するかを記載します。

次に「事業の見通し(月平均)」では、創業当初の売上や利益、軌道に乗った後の売上や利益を記載します。

この時、毎月の利益よりも、毎月返済する額の方が大きかったらどうでしょうか?

赤字となってしまい、事業は失敗するということになってしまいます。

数字については、ごまかすことはできません。ごまかしても面談時の質問で気付かれてしまいます。

じっくりと時間をかけて、成功する事業を計画しましょう。

「時間がない」「もっと詳しく知りたい」という方はお気軽にご相談下さい。相談の予約をする

借入計画

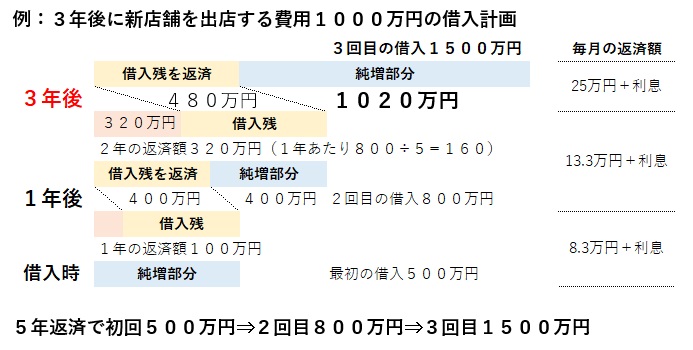

初回の借入は返済計画や事業計画など細かく聞かれますが、2回目、3回目となるにつれて返済計画や事業計画について求められる資料のハードルは低くなっていきます。

担当の方と仲良くなったので審査を甘くしてくれるのでしょうか?

答えはもちろん「NO」です。

そもそも、金融機関では配置転換が多く、ずっと同じ人が担当するということはありません。

なぜ、ハードルが下がっていくのでしょうか?

その答えは、実績ができていくからです。

毎月15万円の返済を1~2年行うと、この会社は月15万円の返済能力がある会社という見方になります。

そこに、借入当時よりも「売上が上昇している」「利益が上昇している」などの業績アップの要素があれば、「現状よりも多くの返済能力がある」という評価につながります。

もちろん、毎月の返済ができていない場合は、このような評価を受けることはありません。

このように、実績は審査を通過するための強力な武器となります。

大きな金額を借り入れるためには、事業計画はもちろんですが、実績も考えた借入計画が重要になってきます。

- 500万円を5年で返済する融資を受ける

- 売上を30%アップして800万円を借入れる

- 毎年、売上を30%アップして1500万円を借入れる

※借入れるタイミングで、前回の借入金を返済しますので純増する金額は、「新しく借りたお金」から「借りていた金額の残り」を引いた金額になります。

上記は一例ですが、このように徐々に金額を増やしていく方が、いきなり1500万円借りるよりも、借りやすくなります。

この流れを2~3年で行った場合、3年後におよそ1000万円ほど純増が見込める融資を事業計画に組み込むことができます。

同じ借入期間の場合、借入金額が増加すると、毎月の返済額も増加します。

無理なく返済できる金額か検討することも忘れないでください。

まとめ

融資は、事業の成長に欠かせないレバレッジ効果を発揮するために必要なことだと思います。

レバレッジ効果は、小さな力で大きな効果を生み出すという意味で使われますが、融資を受けることで手持ちの資金ではできない大きな事業を開始することができます。これは、まさにレバレッジ効果といえるでしょう。

しかし、無計画にお金を借りてしまうと、返済が足枷となってしまいかえって事業の成長を遅らせる結果となる場合もあります。

しっかりとした計画のもとに借入れることをお勧めします。

借入れる際には以下の5つのポイントを押さえて計画を立てましょう。

- 融資の種類(プロパー融資と保証付き融資)

- 融資の目的(創業融資・運転資金・設備資金)

- 金融機関の選択(公庫・普段付き合いのある銀行・信用金庫など)

- 申込・必要な書類(会計帳簿を意識した運営)

- 借入計画(可能であれば長期的な借入計画を立てる)

計画を立てる上で可能であれば会計帳簿を意識した行動をとり、決算書や確定申告書の見栄えを良くして、帳面から見える事業の印象を良くしましょう。

そして、融資を受ける時の欠かせない要素は、経営者の方の熱意です。

熱意をもって、担当者に相談することで融資の扉を開く可能性が高まると思います。

自信を持って相談するためにも事業計画をしっかりと立てましょう。

「もっと詳しく知りたい」「事業計画を一緒に考えてほしい」という方はお気軽にご相談下さい。相談の予約をする